金属价格集体起舞 金、银、铜迭创新高!上行持续性如何?

昨天,金银内外盘集体起舞。其中,沪银2408主力合约涨停,日增仓超过4万手。沪金2408主力合约涨近3%,上海黄金交易所“上海金”各合约同样普涨。外盘方面,5月20日,现货黄金价格(伦敦金现)再创历史新高。COMEX黄金期价也攀至历史高位。国际银价同样大涨。上海东证期货5月20日报告称,短期金价走势震荡,建议谨慎追高,沪金库存显著增加,内外盘溢价略有收窄。不过,中长期黄金仍可以多头配置思路为主。对于白银的加速上涨,市场人士分析,虽然整体逻辑与同为贵金属的黄金类似,但本轮白银表现明显好于黄金的一大因素,便是工业需求预期爆发。不过,对于接下来铜价的表现,市场观点仍有分歧。

热门金属上演“逼空”行情。

5月20日,金银内外盘集体起舞。其中,沪银2408主力合约涨停,日增仓超过4万手。沪金2408主力合约涨近3%,上海黄金交易所(下称“上金所”)“上海金”各合约同样普涨。

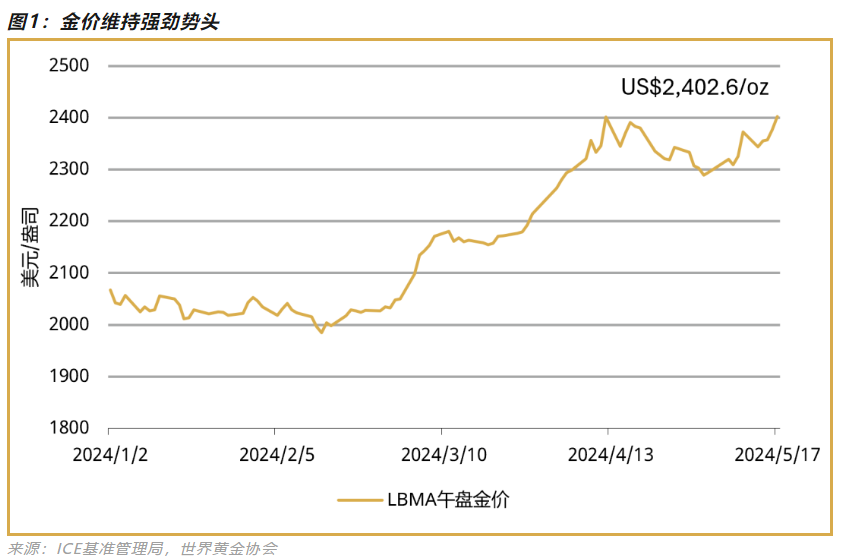

外盘方面,5月20日,现货黄金价格(伦敦金现)再创历史新高,摸高至2450.10美元/盎司;COMEX黄金期价也攀至2454.20美元/盎司的历史高位。国际银价同样大涨,现货白银(伦敦银现)一度涨至32.51美元/盎司高位,COMEX白银期价涨至32.75美元/盎司。

工业金属方面,5月20日,伦铜(LME铜)盘中价格突破至10848美元/吨,超越2022年3月7日10844.5美元/吨的高点,创伦铜价格历史最高位,并一度摸高至11104.5美元/吨的新高位。国内方面,沪铜2407主力合约涨超5%,上行5.26%。

大涨过后,金、银、铜接下来的上行持续性如何,又该如何配置呢?

黄金仍可以多头配置思路为主

对于黄金再创佳绩,金价再度刷新历史纪录,世界黄金协会5月20日最新报告表示,5月至今金价再度开启涨势,再度上升的地缘政治风险以及投资者对美联储提前降息的升温是主要推手。

“全球央行需求、投资者需求(尤其是在东亚市场)以及因地缘政治不确定性所带来持续的避险需求,共同支撑着黄金抵御当前投资环境带来的挑战。”世界黄金协会报告指出。

美联储方面,建信期货研报称,5月1日美联储议息会议在承认一季度通胀缺乏进展的情况下,出于金融隐患方面的担忧而决定从6月份开始放缓缩表步伐,并且美联储主席鲍威尔认为货币政策仍然具有限制性因此货币政策下一步行动不太可能是加息,因此消除了市场因为通胀压力回升而对美联储可能再次加息的担忧。

此外,世界黄金协会称,当下另一种情况也值得关注,即经济滞胀。历史数据表明,滞胀往往是黄金回报的最佳利好环境之一。

“展望后市,目前通胀水平和经济增长放缓的情况虽然并不像20世纪70年代滞胀时期那样严峻,但分析表明,即使这些极端条件不复现,股市仍会承受压力。而与之相反,黄金可能会对粘性通胀和经济增长乏力做出积极反应。”世界黄金协会进一步指出,“虽然美联储并不急于降息,但经济形势的其他方面可能会吸引西方投资者与东方投资者一道将黄金纳入其投资策略之中。”

上海东证期货5月20日报告称,短期金价走势震荡,建议谨慎追高,沪金库存显著增加,内外盘溢价略有收窄。不过,中长期黄金仍可以多头配置思路为主。

白银短期或需谨慎

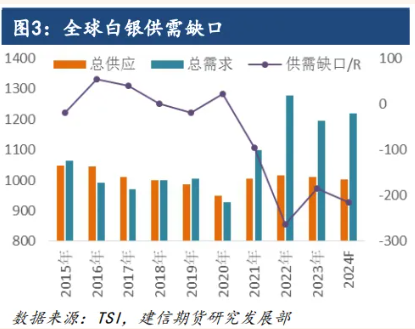

对于白银的加速上涨,市场人士分析,虽然整体逻辑与同为贵金属的黄金类似,但本轮白银表现明显好于黄金的一大因素,便是工业需求预期爆发。

建信期货指出,国内推出一揽子政策刺激房地产市场,中国经济增长预期得到改善而美元的海外避险需求减退;由于中国是全球制造业基地以及工业大宗商品的最大消费国,因此5月份以来有色金属显著走高,工业属性较强而波动性更大的白银也因此跑赢黄金。

“近年来,全球碳中和趋势以及中国新能源车发展显著提升了导电性能优越的白银的工业需求,而人工智能AI的爆发式发展也提振了白银在半导体行业中的应用。”建信期货进一步指出。

世界白银协会(The Silver Institute)的数据显示,2021年至2023年全球白银连续三年出现供应短缺,且工业需求的回升有望使得2024年全球白银市场出现6673吨供需缺口。

对于白银的后市行情,建信期货认为,虽然目前白银基本面完好无缺,工业大宗商品市场做多氛围高涨,中线看白银尚有不少上涨空间。但技术上看标准五浪走势中第三浪为主升浪,日K线图显示白银短期有赶顶嫌疑,因此不建议目前点位重仓追多,原有多头仓位可谨慎持有。

上海东证期货也指出,虽然受到有色金属板块走强以及逼空行情的影响,基本面利多贵金属,但不足以解释白银的暴涨,短期市场情绪宣泄较重,因此建议谨慎追高。

铜价后续表现仍有讨论

对于铜价创出新高,分析人士认为,主要是三方面因素所致:一是美联储降息预期增强,二是地产利好政策带来国内需求恢复预期,三是美铜异常的资金交易行为。

不过,对于接下来铜价的表现,市场观点仍有分歧。

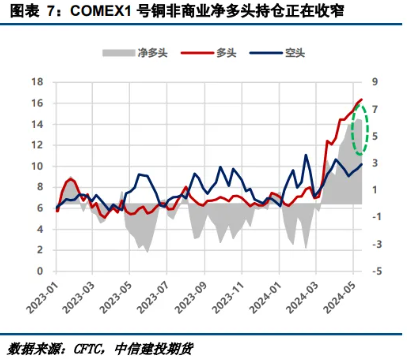

其中,建信期货认为,后市铜价月度级别的上涨还将继续。一方面,是逼仓因素暂未褪去,最新的CFTC持仓报告(5月14日)显示当前基金做多情绪继续增加。同时,虽然COMEX铜相较于LME铜有近400美元/吨的溢价,但在国产铜无COMEX交割品牌、LME铜注册仓单中50%为俄铜以及COMEX限制俄铜注册仓单,从而导致虽然全球总库存量高,但可供COMEX交割的货源少。

另一方面,国内需求复苏预期逻辑在三季度末无法证伪,叠加回购商品房、降利率、降首付等实质性利好地产政策出台,稳地产信心在增强,做多情绪在短期内难以缓解。虽然国内精铜产量在废产粗铜、阳极铜补充下减产量低于预期,供给端强支撑预期减弱,但在中国需求恢复预期接棒的带领下,基本面对铜价仍将有强支撑。

不过,中信建投期货5月20日报告称,当前铜价已实现历史新高,谨慎过分乐观今年内的上方空间。

一是从交易逻辑上看,精铜自律性主动减产的预期已被证伪,但市场仍将铜供应紧张的逻辑前置并过度交易,而当前地产的强刺激政策实施效果亦有待验证,宏观定价为强预期与弱现实。

二是从定价逻辑上看,铜依然是实物交割的期货品种,其金属属性并不容小觑,当前产业需求走弱,持续高涨的价格限制卖盘角色的多元化,高价成交难度趋增。

三是参考美铜创新高后局部获利了结的交易表现,沪、伦铜在刷新历史高位后同样面临着多头分散式止盈回落的压力。

“综合来看,在资金过分交易预期的前提下,铜价强势表现的背后缺乏有效逻辑支撑,价格再三突破的持续性应谨慎看待。策略上,不建议押注方向,观望为主。”中信建投期货称。