2766亿元!矿业“世纪交易”,全球最大铜矿商诞生?两大矿业巨头合并下中国企业的机会

必和必拓以311亿英镑的对价,对英美资源发起了收购要约,目标直指成为世界铜业“霸主”。这不仅拉开了世界两大矿业巨头“缠斗”的序幕,或许也给矢志开拓境外资源的中国企业,提供了难得的收购大型矿山的机会。

来源:新财富杂志 作者:符胜斌

必和必拓以311亿英镑的对价,对英美资源发起了收购要约,目标直指成为世界铜业“霸主”。这不仅拉开了世界两大矿业巨头“缠斗”的序幕,或许也给矢志开拓境外资源的中国企业,提供了难得的收购大型矿山的机会。

2024年4月16日,必和必拓(BHP.N)向英美资源(AAL.L)发出一份无约束力的收购要约,提出以换股方式收购英美资源,报价311亿英镑(折合约391亿美元,约合人民币2766亿元)。

必和必拓的收购包括两部分内容。

一是英美资源先剥离两家公司。英美资源将所持有的Anglo American Platinum Ltd(英美铂业)78.6%股权、Kumba Iron Ore Ltd(昆巴铁矿)69.7%股权,以实物分配方式分配给其现有股东。两家公司相应股权的估值约为102亿英镑,占总收购对价的33%。完成分配后,两家公司继续在南非约翰内斯堡交易所上市。

二是剥离后换股。英美资源剥离两家公司后,必和必拓将按1股英美资源股票换0.7097股必和必拓股票的比例,完成对英美资源其他资产的要约收购。英美资源将成为必和必拓的控股子公司并退市,必和必拓对其的持股比例预计为91.6%。

英美资源剩余约8.4%的股份(约1.12亿股),估值约为28亿英镑,由Epoch、Epoch Two和Tarl这3家投资公司继续持有。

必和必拓不收购这些股份的主要原因是,3家投资公司已通过结构化安排,明确只能将其所持股份转让给Tenon指定或提名的第三方。Tenon是英美资源所控制的公司。Tenon以支付指定(提名)权利费、认购3家投资公司可赎回优先股等方式,承担了3家公司购买英美资源股票所需的资金。

如果把这部分股份计算在内,必和必拓对英美资源的整体估值实际约为339亿英镑。

339亿收购估值,在考虑剥离约102亿英镑资产、未收购3家投资公司所持的约28亿英镑股份后,必和必拓需支付的收购成本约为209亿英镑(折合约262亿美元)。

根据矿业数据服务商Mining Intelligence的排名,必和必拓市值1741亿美元,是2023年全球最大的矿业公司,英美资源以285亿美元市值,位列第15位。

若交易完成,必和必拓的全球矿业霸主地位将进一步巩固。

01

巨头的游戏

必和必拓与英美资源,都是综合性资源公司。

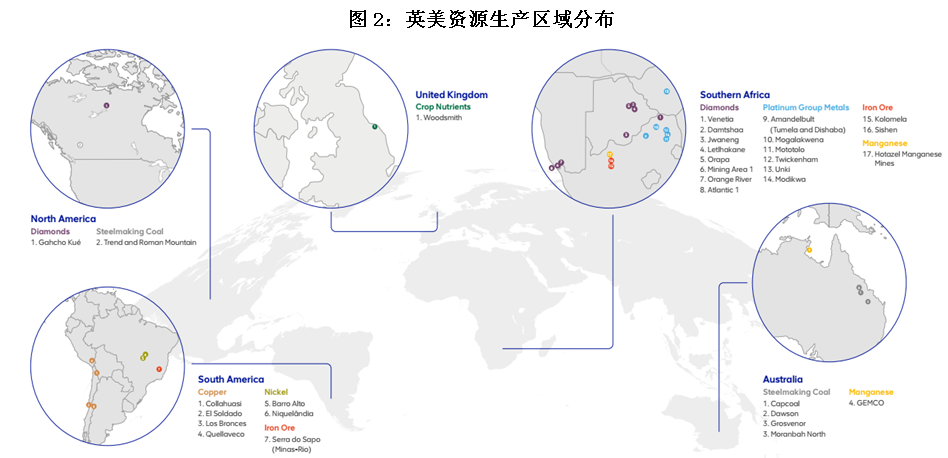

必和必拓拥有铁矿石、铜、动力煤、镍及钾肥5种主要产品,生产基地位于澳大利亚、南美洲和北美洲,相对集中。必和必拓拥有世界最优质的铁矿基地——西澳大利亚铁矿(Western Australia Iron Ore,简称“WAIO”,包括Newman West等9座矿山)和世界最大的铜矿埃斯康迪达(Escondida)等(图1)。

2023财年,必和必拓销售铁矿石2.57亿吨、铜171.65万吨、煤炭7220万吨、镍8万吨,实现营业收入538.17亿美元,净利润143.24亿美元。其中,自产铁矿石销售收入247.91亿美元,占全部收入的46.07%;自产铜产品销售收入156.32亿美元,占收入的29.05%,二者合计占收入的比例约为75.12%(表1)。

数据来源:《BHP:Modern Slavery Statement 2023》

数据来源:根据公开信息整理(产量为自有矿山产量)

与必和必拓相比,发轫于南非的英美资源,产品种类相对丰富,包括钻石、铂系金属、铁矿石、铜矿、冶金煤、镍、锰、化肥等;生产区域相对分散,主要分布在非洲、南美洲、澳大利亚、北美洲和英国5个区域。英美资源拥有的英美铂业、德比尔斯分别是全球最大的铂金、钻石生产商(图2)。

2023财年,英美资源生产了380.6万盎司铂系贵金属、3200万克拉钻石、82.6万吨铜、5990万吨铁矿石、1600万吨冶金煤、4万吨镍、370万吨锰等,实现营业收入306.52亿美元、净利润13.44亿美元,其中,铁和铜两种金属的收入占比为50.11%。

数据来源:《英美资源集团:2023矿产储量和矿产资源报告》

受钻石和铂系金属价格下跌等因素影响,英美资源近些年经营状况有所下滑。2021-2023财年,英美资源的营业收入从约416亿美元降至约307亿美元,下降约26.2%、归母净利润从约86亿美元降至约3亿美元、净债务从约38亿美元增至约106亿美元等。

“受伤”的英美资源,吸引了必和必拓。

根据必和必拓的收购要约,英美资源将剥离英美铂业和昆巴铁矿。这将使英美资源失去全部铂系贵金属产能和一半以上(3570万吨)铁矿石产能。剥离后,英美资源收入同口径比较,预计将减少约120亿美元,其铁矿石产量也将仅剩余2420万吨。

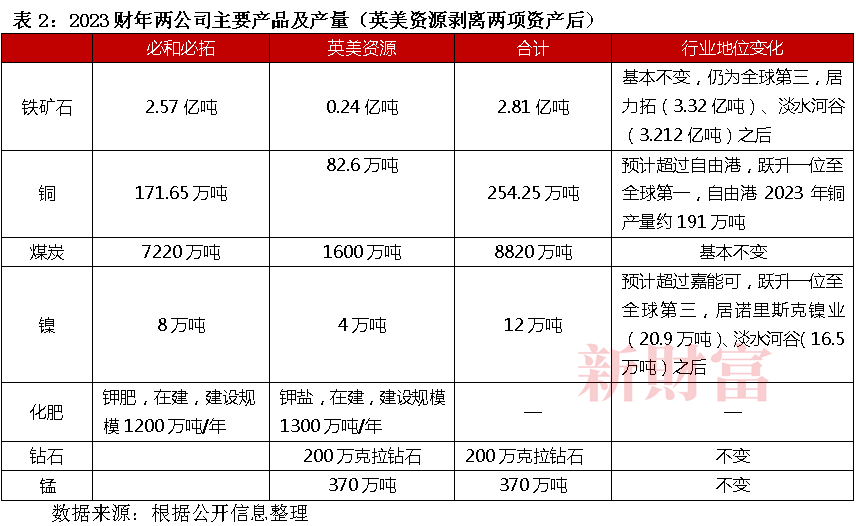

从这个角度看,必和必拓收购英美资源的主要目的,或在于获得铜资源。完成收购后,必和必拓铜产量将达到约254.25万吨,占2023年全球2200万吨铜产量的11.56%,超过自由港公司,成为全球铜业“霸主”。

英美资源的其他业务,如钻石和锰,是必和必拓花费多年才退出的行业。此番重新涉足,预计必和必拓不会持有太长时间。未来,必和必拓通过处置这些非主业资产,还可回收部分收购成本。

这样的交易安排,对必和必拓而言,有些类似为了吃牛肉,而买下整个汉堡,之后再花时间处理面包、生菜、洋葱和沙拉。

02

中国企业的机会

必和必拓收购英美资源,除了需整合英美资源的资产和业务外,还将面对三大挑战。

一是能否获得英美资源董事会和股东的支持。截至目前,英美资源董事会已明确拒绝必和必拓的收购要约,认为其报价“显著”低于公司的实际价值,损害其股东利益。

二是能否应对可能出现的“白衣骑士”。不排除英美资源为了抵御收购而寻找有实力的第三方作为必和必拓的竞争对手,比如市场猜测的力拓集团、嘉能可公司等。由于必和必拓采取发行股份方式收购,若“白衣骑士”的收购方式包含部分现金,必和必拓的收购将面临较大的挑战。

三是能否顺利通过相关国家或地区的反垄断审查。必和必拓和英美资源在南美洲和澳大利亚的业务重叠程度较高,且二者销售网络遍布全球,其合并需通过业务所在国家或地区的反垄断审查。

必和必拓在收购要约中提出剥离英美铂业和昆巴铁矿等英美资源的核心资产,主要原因或许是为了获得南非政府对合并事项的支持。但南非矿业部长格韦德-曼塔什已明确表示“不会支持”这笔交易。

可以预见的是,必和必拓要完成收购,需耗费较长的时间,过程也将充满波折。但这也给致力于开拓境外资源的中国企业,提供了难得的收购大型矿山的机会。

最直接的方式,是以“白衣骑士”身份加入战局。

这种方式的好处是能获得英美资源董事会的支持,利于推动收购。不利之处在于收购的风险比较大,比如可能面临与必和必拓陷入竞购、相关国家不通过并购交易审查、英美资源收购后整合难度大等问题。

因此,中国企业若要扮演好“白衣骑士”,不仅需要找到合适的合作伙伴,准备充足的竞购资金,增强通过外国政府审查的可能性,提高交易的确定性,而且要事先沟通好整合方案,以便收购完成后能顺利梳理、整理、聚焦英美资源的业务,并通过剥离资产降低收购成本。

另一种方式是收购二者为通过反垄断审查而剥离的资产,这种方式成功的机会更大。

03

剥离资产猜想

如果必和必拓与英美资源完成合并,新公司的业务变化主要集中在铜和镍两个领域,必和必拓将成为全球最大的铜矿企业和全球第三的镍矿企业,排名均较目前提升一位。但与同行的产量规模比较,必和必拓收购英美资源,对铜行业的影响较大。此外,二者的合并也将在钾肥、钾盐等化肥领域形成合力。(表2)

再从铜、镍两个业务的分布区域来看,必和必拓和英美资源的铜业务都主要集中在南美洲,地理位置的重合度较高,将面临较大整合压力;镍业务方面,必和必拓主要集中在澳大利亚、英美资源主要集中在南美洲,重合度较低。

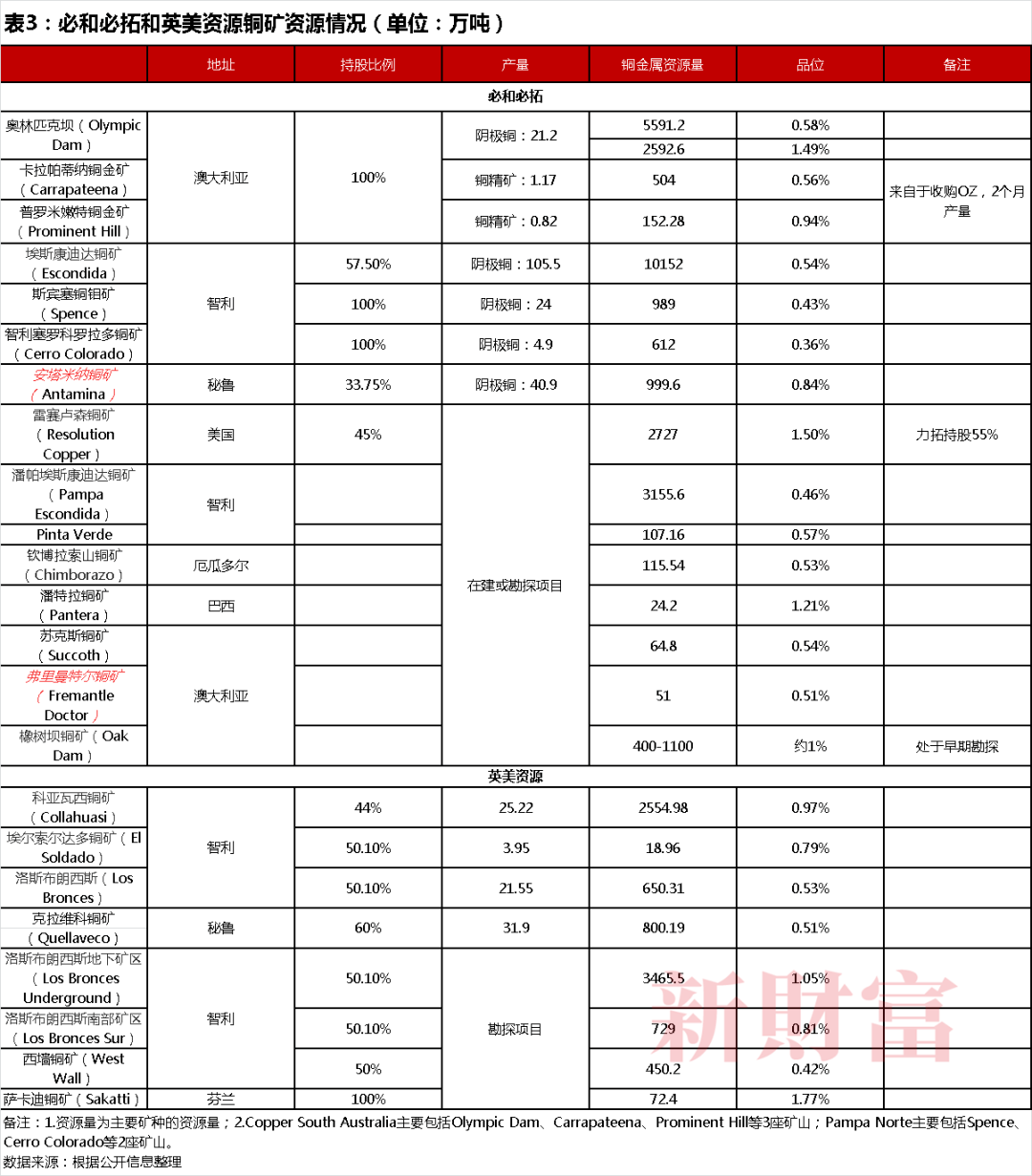

因此,在未来的反垄断审查中,必和必拓有可能会被要求剥离部分铜矿资产。如果按二者合并后的铜产量不超过自由港产量的110%考虑,必和必拓预计将剥离50万吨左右的铜产量。

必和必拓和英美资源现有的哪些铜矿被剥离的可能性比较大?

必和必拓现有7座在产铜矿山和8个在建、勘探项目,英美资源现有4座在产铜矿山和4个在建、勘探项目。这些资产里面,铜金属资源量千万吨级以下的在产项目和规模较大的勘探项目,被剥离的可能性较大(表3)。

对中国企业而言,位于秘鲁、智利的铜业资产,或成为首先考虑的收购标的。

2024年5月13日,必和必拓再次向英美资源提出收购方案。新的方案主要是将报价提高约10%至340亿英镑(折合约427亿美元),其中,拟剥离英美铂业和昆巴铁矿的估值保持102亿英镑不变,拟收购资产报价则提升至约238亿英镑。同时,必和必拓提出,合并后的公司董事会将为英美资源的股东提供2名董事席位。

英美资源仍以“严重”低估其价值为由,拒绝了必和必拓的收购建议,并加快了资产剥离动作。英美资源计划剥离冶金煤、英美铂业、德比尔斯钻石及镍业务等,只保留铜、铁矿石、化肥等业务。

英美资源此举意在保留必和必拓“在意”的资产,以吸引更多的竞争者。

按照监管要求,必和必拓须在当地时间2024年5月22日下午5点前,向英美资源董事会提出有约束力的收购建议。

两大巨头将如何“纠缠”,无疑值得期待。